Pagamenti Contactless: Le Migliori Carte del 2024

Pagare contactless significa effettuare un pagamento elettronico senza la necessità di inserire la carta all’interno del POS. Si tratta di una tecnologia moderna che, grazie alla presenza di sistemi RFID e NFC, permette di effettuare la transazione in pochi secondi appoggiando semplicemente la carta sul terminale.

Ad oggi questa tecnologia è presente nella maggior parte delle carte di credito, e risulta particolarmente comoda per pagamenti di piccola entità, poiché in quei casi non richiede nemmeno la digitazione del PIN.

Tuttavia, visto che esistono tantissime carte di credito contactless, può risultare un po’ complicato decidere quale prodotto scegliere, anche perché online si trovano tantissime offerte convenienti.

Per fare chiarezza, quindi, ecco una guida completa sulle migliori carte per pagamenti contactless del 2024. Prima, però, si vedrà cosa sono e come funzionano i pagamenti contactless.

Cosa sono e come funzionano i pagamenti contactless

Il significato di contactless si può intuire dalla parola stessa, composta dai termini “contact” (contatto) e “less” (senza). Tutte le carte contactless, infatti, consentono di pagare semplicemente avvicinando la tessera al terminale, senza doverlo necessariamente toccare.

Nello specifico, questa possibilità viene offerta dai sistemi RFID (Radio Frequency Identification) e NFC (Near Field Communication). Si tratta di due tecnologie wireless molto simili, ma con alcune piccole differenze.

La tecnologia RFID permette di trasferire i dati tramite campi elettromagnetici, mentre il sistema NFC riconosce i dispositivi nelle vicinanze. Inoltre, le carte con RFID si servono di frequenze diverse in base al Paese di riferimento, mentre le carte contactless NFC si basano su una frequenza di 13,56 MHz.

In entrambi i casi, comunque, basta avvicinare la carta o il dispositivo (smartphone o smartwatch) al terminale e attendere l’avviso acustico. Dopodiché, a seconda dell’importo, viene richiesto il PIN.

Nel caso di importi di piccola entità, generalmente fino a 25€, non è nemmeno necessario digitare il PIN. Inoltre, se si associa la carta contactless allo smartphone, basta autorizzare il pagamento tramite riconoscimento facciale o impronta digitale, a prescindere dall’importo da pagare.

In più, alcune soluzioni uniscono contactless e cashback, permettendo quindi all’utente di risparmiare nel lungo termine utilizzando un metodo di pagamento pratico e sicuro al contempo.

Se il pagamento in modalità contactless non funziona (magari a causa di problemi del POS, o per motivi di altra natura) si può comunque usare il chip della carta inserendola nel terminale e digitando il PIN.

Come riconoscere una carta contactless

Riconoscere una carta contactless è semplicissimo, in quanto basta guardare attentamente gli angoli. In tutte le carte che sfruttano la tecnologia contactless è presente, in genere in basso a destra, un simbolo con delle onde crescenti che indicano la possibilità di poggiare la carta sul POS.

Questo vale sia nel caso di una carta di credito contactless che nel caso di carte di debito o prepagate, così da non fare confusione quando si sta per scegliere una nuova soluzione di pagamento elettronico. Esistono anche contactless bancomat, che sfruttano lo stesso principio operando su circuito PagoBANCOMAT.

Il problema delle carte contactless, però, è spesso legato ai costi di transazione per i commercianti, che per alcune carte di debito possono essere più alti rispetto a quelli dei POS tradizionali.

Tuttavia, soprattutto se si è dei lavoratori autonomi, basta scegliere uno dei migliori POS per liberi professionisti e PMI, così da consentire ai clienti di pagare contactless senza dover sostenere costi spropositati.

Per quanto riguarda la scelta della migliore carta contactless, invece, di seguito una panoramica delle più soluzioni più gettonate disponibili in commercio.

Le migliori carte per pagamenti contactless

Che si voglia optare per una Mastercard contactless, un Bancomat contactless o una carta prepagata che consenta di pagare senza inserirla nel terminale, il mercato dei pagamenti elettronici offre una soluzione per ogni esigenza personale o lavorativa.

Ogni carta, infatti, presenta dei piani diversi, con commissioni più o meno alte e un certo catalogo di servizi a disposizione dell’utente. Di seguito un elenco completo con quelle che, secondo le recensioni degli utenti, sono le migliori carte per pagamenti contactless del 2024.

1. Mediolanum Credit Card

Circuito: Visa/Mastercard

Canone piano base: gratis per 1 anno (poi 40 €/anno; 20 € con SelfyConto)

Prelievo massimo: 500 €/giorno (fino a 3.000 €/mese)

Limite di spesa / plafond: da 1.500 a 3.000 €/mese

Commissioni prelievo: 4% (min. 0,52€)

Contactless: ✓

IBAN: ✓

Tra le carte di credito contactless migliori di quest’anno c’è senza ombra di dubbio la Mediolanum Credit Card, conosciuta generalmente come carta Selfy. Si tratta di una soluzione molto conveniente, in quanto prevede un canone gratuito per il primo anno, che passa poi a 40€ (circa 3,30€ al mese).

I limiti di spesa sono abbastanza ragionevoli, e sono compresi tra 1.500€ e 3.000€ mensili, con prelievi gratuiti presso tutti gli ATM Mediolanum (2€ con altri sportelli). Non a caso, è una carta di credito con fido ottima da scegliere per chi desidera almeno 1.000 euro o più, per affrontare con tranquillità tutte le spese quotidiane e mensili.

È anche possibile richiedere un fido per coprire spese importanti, fino a un tetto massimo di 2.400€ al mese, con un plafond che, a seconda del conto scelto, può toccare i 10.000€.

Essendo una carta contactless, chiaramente, è possibile pagare senza PIN semplicemente associando la carta, impostando un importo personalizzato dalle impostazioni. In alternativa, si può comodamente associare ad Apple Pay, Samsung Pay o Google Pay per pagare direttamente col cellulare senza dover tirare fuori il portafoglio.

Non mancano neanche i sistemi di sicurezza dato che si può usufruire del servizio gratuito Alert SMS, così da essere avvisati in tempo reale quando viene effettuato un pagamento con la carta di credito e tutelarsi in caso di furti o frodi bancarie.

È altresì presente un’applicazione dedicata che consente di monitorare pagamenti e transazioni, così da avere tutto a portata di mano. All’interno dell’app, inoltre, è presente la funzione Spending Control, per personalizzare i limiti di spesa e i canali tramite i quali è possibile pagare con carta.

Infine, questa carta di credito è ottima per effettuare una richiesta online con esito immediato, visti i tempi rapidissimi di risposta e di consegna della carta stessa.

2. Crédit Agricole

Circuito: Visa

Canone piano base: Gratis i primi 2 anni; poi 2€/mese

Prelievo massimo: Variabile in base alla disponibilità

Limite di spesa: Fino a disponibilità

Commissioni prelievo ATM: Gratis; 2,10€ su ATM di altre banche

Contactless: ✓

IBAN: ✓

Nella classifica delle migliori carte per pagamenti contactless non può mancare Crédit Agricole Visa, una carta abilitata al circuito Visa che consente di pagare su POS fisici senza la necessità di inserirla nel terminale.

Basta avvicinare la carta sullo schermo del POS, attendere il segnale acustico e digitare il PIN se si supera un certo importo (solitamente 25€ o 50€). Per i micropagamenti, infatti, non è necessario digitare il PIN, velocizzando l’esecuzione della transazione ma mantenendo al contempo un elevato livello di sicurezza.

I sistemi utilizzati sono il 3DS2, che richiede una conferma aggiuntiva da parte del titolare per i pagamenti online, e il servizio di Alert SMS, che avvisa in tempo reale quando viene effettuata una transazione.

Tutto può essere controllato dall’app e dal portale di Home Banking, tramite i quali è possibile impostare limiti di spesa, gestire i canali di utilizzo della carta (POS, ATM, Internet) e avere informazioni in tempo reale sulle transazioni effettuate.

Si possono anche abilitare o disabilitare gli acquisti per alcune categorie merceologiche, come nel caso di siti di scommesse o abbonamenti a servizi particolari. In questo modo si evita di effettuare transazioni non autorizzate in caso di smarrimento o furto, aumentando ulteriormente il livello di sicurezza.

A tal proposito, nel caso in cui si perda la carta, questa può essere bloccata immediatamente per prevenire acquisti fraudolenti. Per quanto riguarda i costi, questi sono molto contenuti, poiché il canone è gratuito per i primi due anni e non sono previste commissioni per i prelievi presso ATM del Gruppo e per i bonifici SEPA online.

3. Fineco Credit Card

Circuito: MasterCard/Visa

Canone piano base: 19,95 €/anno

Prelievo massimo: 500 €/giorno (o 3 prelievi)

Limite di spesa: da 1.500€ fino a 4.000€ al mese

Commissioni prelievo: 0,80€ su Bancomat (gratis se superiore a 99€); 2,90€ su Visa/MasterCard

Contactless: ✓

IBAN: ✓

Nella classifica delle migliori carte di credito che offrono la modalità di pagamento contactless del 2024 non si può non inserire la carta di credito Fineco, una soluzione adatta a tantissimi utenti che vogliono godersi un elevato livello di sicurezza a costi ragionevoli.

Parliamo di sicurezza elevata in quanto la società Fineco è già quotata in borsa dal 2014, fattore che rappresenta sicuramente una grande solidità se si mette a confronto questa banca con altre realtà presenti sul mercato italiano.

In più, si può abilitare il contactless Fineco sia su circuito Mastercard che Visa, per godere di un ottimo livello di flessibilità. Riguardo a costi e condizioni, questa soluzione è economica in quanto il canone ammonta a soli 19,95€ l’anno, equivalenti a meno di 2€ al mese.

Lato commissioni, invece, la carta applica una commissione fissa di 0,80€ su circuito Bancomat e di 2,90€ su Visa/Mastercard per importi inferiori a 99€, mentre la cifra si azzera per importi superiori.

È altresì disponibile un plafond di 1.600€, tramite il quale è possibile coprire spese importanti in caso di mancanza di liquidità. Inoltre, per chi lo preferisce, si può attivare l’opzione Revolving in modo da ricevere un addebito mensile per ricostituire il fido.

Essendo una carta di credito contactless, chiaramente, si può pagare su POS fisici semplicemente appoggiandola sul terminale, senza neanche digitare il PIN entro i limiti impostati autonomamente sull’applicazione.

4. Carta Revolut

Circuito: VISA

Canone piano base: GRATIS

Prelievo massimo: 3.000 €/giorno

Limite di spesa: NO (illimitato)

Commissioni prelievo: Gratis per 5 prelievi o 200€/mese; poi 2% (min. 1€ per operazione)

Contactless: ✓

IBAN: ✓

Plafond: 6000€/mese (solo per transazioni con cambio valuta)

Per chi viaggia spesso e ha bisogno di una carta di credito contactless da utilizzare in Italia o all’estero, molto probabilmente Revolut rappresenta la soluzione migliore.

Anche in questo caso si tratta di una carta prepagata con IBAN, che si può quindi ricaricare tramite un’altra carta o presso i punti vendita abilitati, in modo da spendere il proprio denaro senza sorprese.

In più, avendo un IBAN (lituano ma utilizzabile anche in Italia), è possibile far accreditare lo stipendio, ricevere e inviare bonifici (anche istantanei in caso di necessità). Di conseguenza, le caratteristiche sono pressoché uguali a quelle di un conto corrente, con la possibilità di scegliere uno dei seguenti piani:

- Standard: piano di base gratuito con prelievi senza commissioni fino a 200€ mensili e cambio valuta gratuito fino a 1000€ al mese (0,5% di commissioni se si supera il limite);

- Plus: un piano intermedio dal costo di 2,99€ al mese, con prelievi gratuiti fino a 200€ e una piccola assicurazione viaggi che copre in caso di furti, incidenti o ritardi aerei.

- Premium: piano esclusivo per clienti esigenti dal costo di 7,99€, con limite di prelievi gratuiti innalzato a 400€ e un cambio valuta illimitato effettuabile in qualsiasi giorno della settimana, anche weekend e festivi. A ciò si aggiungono il layout premium, sconti sui bonifici e assicurazioni estese;

- Metal: dedicato a pochi clienti altospendenti, il piano Metal, al costo di 13,99€ mensili, permette di innalzare ulteriormente i prelievi gratuiti a 800€, consentendo l’accesso ad una vasta gamma di vantaggi, tra cui programmi cashback, assicurazioni viaggio complete, sconti del 40% sulle commissioni dei bonifici internazionali e assistenza prioritaria 24/7.

A prescindere dal piano scelto, il conto Revolut consiste in una carta prepagata contactless, utilizzabile tramite circuito Mastercard e collegabile comodamente al proprio smartphone per pagare senza PIN.

5. ING

Circuito: Mastercard

Canone piano base: gratis

Prelievo massimo: 1.500€/giorno

Limite di spesa: 1.500€/giorno o 4.999€/mese

Commissioni prelievo: 0,95€ (gratis con modulo Zero Vincoli)

Plafond: 1.500€

Contactless: ✓

IBAN: ✓

ING Mastercard Gold è senz’altro uno dei migliori prodotti di ING Bank, che si è guadagnato un posto tra le migliori carte di credito per pagamenti contactless. Abilitata al circuito MasterCard, la carta consente di effettuare pagamenti online e presso i POS fisici in tutta semplicità.

Tra le funzioni principali spicca il PIN personalizzabile, che permette all’utente di accedere al conto e approvare le transazioni. L’intera gestione del conto può essere effettuata da Smartphone tramite l’app ING, che assicura un controllo completo di movimenti, trasferimenti di denaro e operazioni bancarie come il pagamento degli F24.

Per quanto riguarda la sicurezza, ING Mastercard Gold si può bloccare in pochi click da app, evitando frodi e transazioni non autorizzate in caso di smarrimento. Sono altresì presenti funzioni aggiuntive come Pagoflex, un servizio che permette di acquistare beni e pagare in rate in base alle proprie esigenze.

In più sono previsti benefit esclusivi come l’accesso prioritario negli aeroporti selezionati per saltare la fila ai controlli di sicurezza, riducendo i tempi di attesa, per non parlare del cashback sugli acquisti internazionali per viaggi e shopping online.

Per quanto riguarda i costi, il canone è di 2€ al mese, ma si può azzerare spendendo almeno 500€ mensili o attivando il servizio Pagoflex.

Tra le altre spese previste ci sono la riemissione della carta, che ha un costo una tantum di 10€, la commissione per il prelievo contanti del 4% (minimo 3€) e la commissione del 2% per operazioni in valute diverse dall’euro.

6. Carta Hype

Circuito: VISA

Canone piano base: GRATIS

Prelievo massimo: 500 €/giorno

Limite di spesa: 4.990 €/giorno

Commissioni prelievo: gratis fino a 250€; poi 2€

Contactless: ✓

IBAN: ✓

Plafond: 2.500 €/mese

Per chi vuole risparmiare il più possibile sulla prossima carta di credito contactless, può optare per una soluzione come Hype Start, una carta prepagata con IBAN che sfrutta le migliori tecnologie per garantire sicurezza, flessibilità ed efficienza, soprattutto ai giovani.

Si tratta, infatti, di un prodotto che consente di pagare contactless presso qualsiasi esercente tramite circuito MasterCard, con la possibilità di usare Chip&Pin se il pagamento contactless non funziona.

Inoltre, si può comodamente collegare a Google Pay o Apple Pay per pagare direttamente con lo smartphone senza neanche digitare il PIN, per pagamenti veloci ma allo stesso tempo sicuri.

Uno dei principali vantaggi è la possibilità di prelevare senza commissioni e di accedere a un conto a canone gratuito, in quanto non sono previsti costi annui o mensili per la sottoscrizione del piano Hype Start.

Sono altresì presenti funzioni di prestito, ottenibili in maniera immediata per importi fino a 2.000€, e un programma di cashback per risparmiare sugli acquisti con carta. Non è un caso, quindi, che Hype rientri tra le migliori carte contactless del 2024.

7. Wallester

Circuito: Visa

Canone: Gratuito

Prelievo massimo: Personalizzabile

Limite di spesa: 15.000€/mese (si può incrementare tramite l’assistenza)

Commissioni prelievo: 2% a operazione (min 2€); prelievi internazionali 2€+2%

Plafond: in base ai fondi presenti sulla carta

Contactless: ✓

IBAN: ✓

Commissioni ricarica: 0% in Euro

Carte virtuali: 300 GRATIS

Per i pagamenti contactless della propria azienda, Wallester si rivela essere una soluzione intuitiva ed efficiente. Il servizio è pensato per gli imprenditori che vogliono tenere traccia di tutte le spese dei dipendenti in pochi click.

Con il piano gratuito è possibile assegnare fino a 300 carte virtuali e monitorare ogni singola spesa dei collaboratori, con un report su entrate e uscite mensili e impostando limiti personalizzati.

Tutte le carte emesse, tra cui le carte prepagate, appartengono al circuito Visa, soluzione leader mondiale nei circuiti di pagamento. Per quanto riguarda i costi, tutti i piani prevedono commissioni del 2% (minimo 2€) e una commissione una tantum di 5€ per l’emissione della carta.

Il limite del servizio è l’impossibilità di inviare bonifici bancari. Wallester infatti prevede solo trasferimenti immediati con i collaboratori tramite carte di debito VISA Business Debit connesse alle piattaforme aziendali tramite API. In questo modo vengono snelliti i processi ed evitati costi aggiuntivi causati dal gran numero di bonifici.

Come si può intuire, Wallester è pensata esclusivamente per clienti business, e non tanto per utenti individuali, motivo per cui non è possibile pagare bollettini e/o F24.

8. Carta Tinaba

Circuito: MasterCard

Canone piano base: GRATIS

Prelievo massimo: 250 €/giorno

Limite di spesa: NO (nessun limite)

Commissioni prelievo: Gratis i primi 12 prelievi; poi 2€

Contactless: ✓

IBAN: ✓

Senza ombra di dubbio tra le migliori carte per pagamenti contactless, Tinaba con Banca Profilo permette di gestire le proprie spese a costi ridotti, in quanto si tratta di una soluzione a canone mensile gratuito, senza nessuna imposta di bollo e senza commissioni da pagare per i trasferimenti di denaro.

In più, avendo un IBAN italiano, è possibile accreditare lo stipendio o ricevere bonifici da altri utenti. A ciò si aggiunge la presenza di una comoda app che permette di pagare bolli auto, bollettini, sfruttare i servizi PagoPA ed effettuare ricariche telefoniche.

Il circuito di pagamento utilizzato è MasterCard, quindi la carta contactless Tinaba può essere usata sia in Italia che all’estero, associandola a Google Pay o Apple Pay per pagare tramite smartphone. Per chi volesse approfondire e sapere nel dettaglio cos’è e come funziona un e-wallet per pagamenti e documenti rimandiamo alla nostra guida dedicata.

Tra i servizi aggiuntivi, inoltre, sono presenti funzioni come Salvadanaio, Raccolte Fondi, un servizio investimenti e una consulenza mutui, per non parlare della possibilità di comprare criptovalute direttamente dall’app Tinaba.

9. Visa Classic di Sella

Circuito: Visa

Canone piano base: 1,5 €/mese

Prelievo massimo: 1.000 € al mese/giorno

Limite di spesa / Plafond: 1.300 €/mese

Commissioni di prelievo: gratis da ATM Sella, da altri gratis 4 al mese, poi 2 €

IBAN: ✓

Contactless: ✓

La carta di credito Banca Sella è un’ottima soluzione se si vuole usufruire di un prodotto efficiente godendo della solidità di una società affermata sul mercato italiano ed europeo.

Basta sapere che il “CET1 Ratio” delle banche, ovvero un indicatore che rappresenta il rapporto tra patrimonio della banca e insieme delle attività, dovrebbe essere pari ad almeno il 7%, ma Banca Sella registra un rapporto del 18,36%, risultando quindi molto solida rispetto alla concorrenza.

Per quanto riguarda la carta di credito Sella, questa ha un canone annuo di 41€ (3,42€ al mese), e permette di accedere a un fido massimo di 1300€ mensili, utilizzabili per le proprie spese e restituibili secondo due modalità: a saldo o revolving.

Nel primo caso, l’importo va restituito in un’unica soluzione, mentre se si sceglie l’opzione revolving si possono pagare piccole rate mensili così da non rimanere senza liquidità. Il circuito di pagamento utilizzato è Visa, quindi si tratta di un’opzione vantaggiosa sia per chi effettua le proprie spese in Italia sia per chi va spesso all’estero.

Come le altre carte viste sopra, anche la carta Sella permette di effettuare pagamenti in modalità contactless, senza dover necessariamente inserire il PIN in fase di pagamento.

Infine, è presente un’applicazione molto intuitiva tramite la quale poter gestire le proprie spese e monitorare le transazioni effettuate.

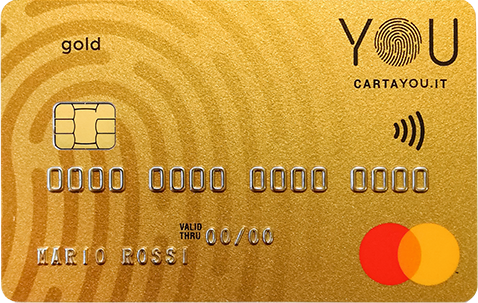

10. YOU

Circuito: Mastercard

Canone: GRATIS

Prelievo massimo: NO (nessun limite)

Limite di spesa: comunicato alla firma del contratto

Commissioni prelievo: GRATIS

Contactless: ✓

Plafond: comunicato alla firma del contratto

La carta di credito YOU di Advanzia Bank, appartenente al circuito Mastercard, si distingue sia per la possibilità di effettuare pagamenti contactless in tutta sicurezza sia per l’assenza di canoni mensili o annuali, offrendo agli utenti un’esperienza senza spese nascoste.

Di conseguenza, si tratta di una scelta vantaggiosa per chi desidera una carta flessibile e conveniente per i pagamenti internazionali, anche perché non presenta commissioni extra su prelievi o transazioni estere.

Una delle caratteristiche peculiari di questa carta è la possibilità di frazionare i pagamenti in base ai seguenti criteri:

- con un limite minimo del 3%;

- con un un saldo minimo di 30€;

- con un termine massimo di 7 settimane dalla transazione.

Ciò permette di godere del massimo controllo e di un’ottima flessibilità per le spese importanti, soddisfacendo le esigenze della maggior parte degli utenti.

A questo si aggiunge la presenza di un’assicurazione viaggi, che rende la carta adatta a coloro che si trovano spesso fuori casa per lavoro o per piacere, offrendo una sicurezza aggiuntiva.

In più, supportando la tecnologia contactless, è possibile pagare sia online che offline godendo della massima protezione, grazie anche alla presenza di MasterCard SecureCode, un protocollo avanzato offerto direttamente da Mastercard.

Contactless con smartphone: come funziona

Pagare con lo smartphone è semplicissimo, in quanto una volta associata la carta al proprio cellulare bisogna solamente avvicinarlo al POS, effettuare il riconoscimento tramite Face ID, PIN o impronta digitale, ed aspettare la finalizzazione della transazione.

Ma cosa significa avere la tecnologia NFC sul telefono? Come accennato all’inizio, questa tecnologia permette a due dispositivi di scambiare dati tra loro semplicemente avvicinandoli, un po’ come accadeva in passato con la tecnologia a infrarossi.

Di conseguenza, se sul terminale è presente il simbolo NFC o, comunque, c’è un simbolo che indica la possibilità di pagare col cellulare, allora si potrà usufruire della tecnologia contactless.

Per farlo, chiaramente, bisogna optare per le migliori carte supportate da Apple Pay o Google Pay, in modo da poterle associare in maniera intuitiva al proprio dispositivo.

Le carte contactless sono sicure?

Contactless e sicurezza sono due termini che si trovano spesso insieme in quanto, secondo il pensiero comune, questo metodo di pagamento potrebbe essere rischioso. La verità, però, è che i pagamenti contactless sono addirittura più sicuri dei pagamenti tradizionali.

I motivi sono diversi, e sono legati principalmente al fatto che, quando si paga contactless, il sistema crea un codice univoco per ogni transazione. In più, all’utente viene richiesto di identificarsi tramite riconoscimento facciale o tramite impronta digitale, quindi è difficile che un’altra persona riesca a finalizzare la transazione.

In alternativa viene richiesto un PIN di sicurezza, proprio come accade con i pagamenti tradizionali. L’unico caso in cui un pagamento contactless potrebbe essere più rischioso è quando l’importo da pagare è basso, ad esempio meno di 25€, in quanto sotto una certa soglia potrebbe non essere richiesto il PIN.

In tal caso, basta cambiare le impostazioni della carta per risolvere il problema, oppure bloccarla immediatamente dall’app in caso di attività sospette.

Conclusioni

Ciascuna delle migliori carte per pagamenti contactless del 2024 possiede le proprie caratteristiche specifiche, capaci di soddisfare le esigenze di qualsiasi tipo di utente. Per quanto riguarda le funzionalità della tecnologia NFC o RFID, queste sono più o meno le stesse in tutte le carte, in quanto basta avvicinarle al terminale per pagare.

Per scegliere l’opzione migliore, quindi, bisogna valutare in particolar modo i costi del canone, i costi di gestione e le eventuali funzioni aggiuntive, come la presenza di un’app dedicata o di un portale di Home Banking.

Il presente sito e tutti i suoi collaboratori non sono responsabili né devono essere ritenuti responsabili per eventuali perdite o danni commerciali subiti avendo fatto affidamento sulle informazioni contenute su questo sito. I dati contenuti in questo sito non sono necessariamente forniti in tempo reale e non sono necessariamente accurati. Tutti i riferimenti a singoli strumenti finanziari non devono essere intesi come attività di consulenza in materia di investimenti, né come invito all'acquisto dei prodotti o servizi menzionati. Investire comporta il rischio di perdere il proprio capitale. Investi solo se sei consapevole dei rischi che stai correndo. Fineco non si assume alcuna responsabilità per l’accuratezza o la completezza delle informazioni riportate in questo sito. Per ulteriori informazioni su Fineco visita il sito www.finecobank.com

Le opinioni espresse all'interno dei contenuti sono esclusivamente dell'autore e non riflettono le opinioni e convinzioni di Revolut. Tuttavia, questo sito guadagna una commissione attraverso i link di affiliazione

Messaggio pubblicitario con finalità promozionale. Per dettagli e condizioni, vai su http://www.hype.it/trasparenza e consulta i fogli informativi