Carta di credito Sella recensione 2025: funzionalità e costi

La carta di credito di Banca Sella è una delle soluzioni più diffuse degli ultimi tempi tra tutti coloro che vogliono uno strumento efficiente per i loro pagamenti elettronici e per i prelievi dall’ATM.

D’altronde, si assiste a una crescita continua dell’utilizzo delle carte di credito, sia per la loro sicurezza che per le loro funzionalità specifiche. In particolare, alcune carte di credito come la carta di Banca Sella si distinguono per le loro modalità di rimborso, come la modalità revolving, che offre una maggiore flessibilità per la gestione delle proprie spese.

In questa recensione andremo a vedere nello specifico come funziona la carta di credito Sella, quali sono i suoi vantaggi e quali sono i suoi svantaggi, illustrando anche i requisiti necessari per la sottoscrizione, i costi e la gestione del prodotto. Cominciamo!

Carta di credito Sella: funzionalità e principali caratteristiche

Prima di illustrare nello specifico il funzionamento e le caratteristiche principali della carta di credito Banca Sella, è bene introdurre i due tipi di carta disponibili: Sella Visa e Sella Platinum.

La prima è una carta di credito ottima per il consumatore medio, con un plafond di 1.300€ mensili, un canone annuo accessibile e due opzioni di rimborso. La carta Sella Platinum, invece, è adatta a utenti esclusivi che desiderano avere assicurazioni e sconti personalizzati, plafond più elevati e un livello di spesa maggiore. Ma vediamole nello specifico.

Carta di credito Sella Visa

Emittente: Banca Sella

Tipo di Carta: carta di credito

Circuito: Visa

Canone: 41€/anno

Fido Max: 1300€/mese

Rimborso: a saldo o revolving

Come già anticipato, Banca Sella ha carte per ogni consumatore, e la più diffusa è sicuramente la Sella Visa. Si tratta di un prodotto pensato per l’utente che ha bisogno di una soluzione flessibile, soprattutto per quanto riguarda le modalità di rimborso.

Quando è il momento di saldare gli importi spesi, infatti, l’utente può decidere se saldare tutto in un’unica soluzione o passare gratuitamente alla modalità revolving, ovvero rateizzando la spesa. In più, essendo appartenente al circuito Visa, è possibile utilizzare la carta di credito Banca Sella in numerosi Paesi: l’ideale per chi viaggia e vuole effettuare prelievi o pagamenti elettronici anche all’estero.

È inoltre presente una comoda app, l’App Sella, che consente di gestire tutto dal proprio smartphone e in pochi click.

Carta di Credito Sella Platinum

Emittente: Banca Sella

Tipo di Carta: carta di credito

Circuito: Mastercard

Canone: 150€/anno o 0€ con spese maggiori di 9000€

Fido Max: 5200€/mese

Rimborso: a saldo o revolving

Diversamente dalla carta Sella Visa, la carta Banca Sella Platinum è pensata per clienti di alto profilo che vogliono accedere a un limite di spesa più elevato, godendo al contempo di sconti personali, assicurazioni aggiuntive e dell’efficienza del circuito internazionale MasterCard.

In particolare, si può sfruttare un assistenza disponibile 24 ore su 24, 7 giorni su 7, per qualsiasi tipo di emergenza, come nel caso di un viaggio. In più, si ha l’accesso a sconti con compagnie aeree, autonoleggi e diversi servizi utili, come anche assicurazioni esclusive e assistenza medica.

Come per la Sella Visa, anche la Platinum diventa una carta di credito Sella revolving a seconda delle necessità, con la differenza che il plafond massimo accessibile è di 5.200€, ed è modificabile dal cliente.

Inoltre, il canone può essere ridotto da 150€ a 75€ con una spesa annua compresa tra 7.000€ e 9.000€, anche se ad alcuni piace considerare la Platinum come la carta di credito gratuita di Banca Sella, visto che il canone può essere azzerato con spese annue superiori a 9.000€.

Prepagata Sella

Circuito: MasterCard

Canone piano base: 12€/anno

Prelievo massimo: 1000€/giorno

Limite di spesa: illimitato

Commissioni prelievo: gratis con ATM Sella; 2€ con altre banche

Plafond: 12.000€

Contactless: ✓

IBAN: ✓

Banca Sella offre tra le sue soluzioni anche una comoda carta prepagata: la Mastercard Prepaid Card.

Si tratta di una soluzione indicata per quegli utenti che vogliono separare i propri fondi dal conto corrente principale e avere uno strumento di pagamento da dedicare a piccole spese quotidiane o acquisti specifici.

Essendo separata dal conto corrente e includendo un IBAN, la carta prepagata Sella permette di inviare bonifici, ricevere accrediti ed effettuare pagamenti in tutta sicurezza, sia online che presso POS fisici abilitati al circuito Mastercard.

La ricarica può essere effettuata anche in contanti o tramite il portale di Internet Banking, mentre per quanto riguarda i costi non sono previste commissioni sui prelievi presso gli ATM Sella. Diversamente, con ATM di altre banche il costo è di 2€ per ogni operazione, importo che sale a 5€ per i prelievi Extra-UE.

La carta può essere attivata gratuitamente tramite l’app Sella, e prevede un canone di 12€ all’anno, equivalenti a 1€ al mese.

Limiti, prelievi e pagamenti di carta di credito Sella

Per quanto riguarda i limiti delle due carte di credito di Banca Sella, questi variano a seconda della tipologia di carta scelta.

Con entrambe le soluzioni è possibile pagare sia in Italia che all’estero, con le dovute commissioni, e si può prelevare da numerosi ATM abilitati Visa per la carta Sella Visa, e MasterCard per la carta Sella Platinum.

Per ciò che concerne il limite di spesa messo a disposizione, per la carta Sella Visa questo è pari a 1.300€ mensili, mentre con la Sella Platinum si arriva a 5.200€.

Essendo la carta Banca Sella una carta “ad opzione”, il debito può essere poi rimborsato in due modalità, a seconda delle preferenze del titolare: a saldo o in modalità revolving.

La modalità a saldo consente di rimborsare il debito in un’unica soluzione, mentre l’opzione revolving permette all’utente di rimborsare il proprio debito a rate. L’addebito, in entrambi i casi, avviene su cadenza mensile con la data valuta prevista dal contratto.

Il consumatore, inoltre, ha la facoltà di passare dal saldo in un’unica soluzione a quello rateale quando vuole, con la possibilità di usare il credito per:

- prelievi presso ATM abilitati al proprio circuito di pagamento e presso sportelli bancari;

- pagamenti di beni e servizi tramite POS in negozi fisici o online;

- pagamenti di pedaggi autostradali;

- pagamenti per utenze periodiche e pagamenti tramite Device;

- pagamenti contactless (PIN richiesto a seconda dell’importo).

Pro e contro della carta di credito Sella

Com’è facile intuire, entrambe le carte di credito di Banca Sella hanno numerosi vantaggi, tra cui la possibilità di saldare i rimborsi in modalità revolving e l’accesso, per i clienti Platinum, a sconti e assicurazioni esclusive.

Come accade per ogni prodotto di questo tipo, tuttavia, possono esserci alcuni svantaggi a seconda delle proprie necessità, come le commissioni dei prelievi.

Di seguito un elenco riassuntivo dei principali pro e contro delle carte di credito Banca Sella.

- Carta di credito associabile al proprio conto corrente;

- prelievi gratuiti da ATM Banca Sella;

- cambio di modalità di rimborso gratuito e flessibile;

- numerosi canali di assistenza;

- applicazione dedicata per una gestione intelligente del conto.

- Nessuna possibilità di azzerare il canone della carta Sella Platinum per il primo anno;

- commissioni da ATM esteri troppo alte;

- tempi di apertura del conto elevati;

- necessità di avere già un conto Sella per richiedere la carta.

Costi e commissioni

I costi e le commissioni delle carte di credito Banca Sella variano a seconda della soluzione selezionata dall’utente. In linea di massima, entrambe le carte risultano abbastanza economiche per quasi tutte le operazioni, tranne per i prelievi che potrebbero risultare un po’ cari rispetto ad altre carte di credito presenti in commercio.

Di seguito una lista riassuntiva dei costi, con le dovute specifiche in base al tipo di carta.

- Canone: 41 per Sella Visa; 150€ (azzerabili) per Sella Platinum;

- Prelievo su ATM internazionale: 4.00% con ATM gruppo Sella o altre banche zona UE; 4.00% con banche Extra UE (prelievo minimo 5,16€); gratis su tutti gli ATM con Sella Platinum;

- Costi in caso di tardato saldo debito: nessuno, ma la rata non pagata viene unita alla rata successiva;

- Comunicazioni: gratis, tranne servizio MemoShop SMS dal costo di 0,12€ per SMS;

- Acquisti in divisa estera: tasso di cambio in tempo reale, più commissione conversione valutaria, più maggiorazione/riduzione del 3% su carta circuito Visa/Mastercard in caso di operazioni effettuate in una divisa di Paesi extra-U.M.E

A ciò si aggiungono i servizi gratuiti, per la carta di credito Sella Platinum, quali assicurazioni per Acquisti Protetti fino a 1.032€, protezioni infortuni fino a 15.494€, assistenza alla persona, in viaggio, all’auto e assicurazione bagaglio.

Come richiedere la carta di credito Sella

Richiedere le carte di credito di Banca Sella non è per niente difficile, e si può scegliere se sottoscriversi tramite le apposite procedure online o presso uno sportello bancario. A differenza delle altre banche, però, Banca Sella analizzerà il profilo del cliente prima di erogare la carta, così da assicurarsi che non si tratti di un cattivo pagatore.

Requisiti

I requisiti per le carte Banca Sella sono più o meno gli stessi richiesti da altre banche, ovvero:

- aver compiuto il diciottesimo anno di età;

- possedere o essere cointestatario di un conto presso Banca Sella che dia la possibilità di richiedere una carta di credito

- non essere un cattivo pagatore e superare la fase di analisi richiesta dalla Banca.

Per quanto riguarda i tempi di consegna della carta di credito Banca Sella, il processo può variare a seconda del portale scelto, ma si tratta in genere di circa 15 giorni dalla data di attivazione della carta stessa.

Per sapere nel dettaglio come ottenerla, consigliamo di leggere la nostra guida su come richiedere una carta di credito.

Documenti necessari

Come per i requisiti, anche i documenti necessari per la richiesta della carta sono pressoché gli stessi richiesti da altre banche.

Come già anticipato, bisogna innanzitutto essere clienti. I documenti, infatti, vengono richiesti solo a coloro che non sono ancora clienti di Banca Sella. In particolare, bisogna munirsi di:

- Documento d’identità (carta d’identità, patente o passaporto);

- Codice fiscale;

- Telefono e indirizzo email;

- Webcam per il riconoscimento o secondo documento identificativo

Per i clienti, invece, basta andare sul sito di Banca Sella e accedere con il proprio account senza il bisogno di reinserire i dati.

Procedura

Come già anticipato, per richiedere le carte di credito Banca Sella Visa e Platinum, bisogna essere possessori di un conto. La procedura di apertura del conto è abbastanza intuitiva, e può essere eseguita direttamente online.

Basta andare sul sito della banca e selezionare “apri conto". Da lì inizierà la procedura, che partirà con la richiesta del numero di intestatari (fino a un massimo di 3).

Per velocizzare il processo, si può accedere con SPID, o in alternativa inserire i dati manualmente (nome, cognome, codice fiscale, etc.). Dopodiché, bisogna selezionare la modalità di finalizzazione della richiesta, scegliendo tra “online con bonifico da un conto personale” o “di persona”.

Fatto questo, si autorizza al trattamento dei dati personali e si va avanti, inserendo nuovamente i dati e identificandosi tramite webcam o documento secondario. Si compilano le autocertificazioni richieste, si personalizzano le funzionalità del conto e si firma il contratto.

Dopo la firma, bisognerà attivare la carta secondo la modalità selezionata, e attendere poi un massimo di 15 giorni per la ricezione della carta fisica.

La carta di credito Sella è sicura?

Per quanto riguarda la sicurezza, Banca Sella ha carte di credito estremamente protette sotto ogni punto di vista, e rappresenta comunque una realtà abbastanza solida, visto che il CET1 Ratio è pari al 19,22%, a fronte del 7% richiesto dalle normative vigenti.

Oltre a una solidità dal punto di vista economico, vengono anche implementate tecnologie avanzate per le carte di credito emesse, come ad esempio il rilascio di codici privati che vengono inviati all’utente alla richiesta della carta.

Gli strumenti di autenticazione a due fattori, inoltre, come codici OTP (One Time Password) e token di sicurezza temporanei, sono pensati per rendere la vita molto più difficile a un eventuale malintenzionato che volesse rubare dati sensibili. Infine, i servizi Mastercard Secure Code e Chip&Pin aggiungono un ulteriore strato di sicurezza che rende le carte praticamente impenetrabili.

Tutti questi strumenti, ovviamente, vanno usati nel modo giusto, in quanto un malintenzionato potrebbe impossessarsi dei codici della carta a causa di una disattenzione da parte del titolare.

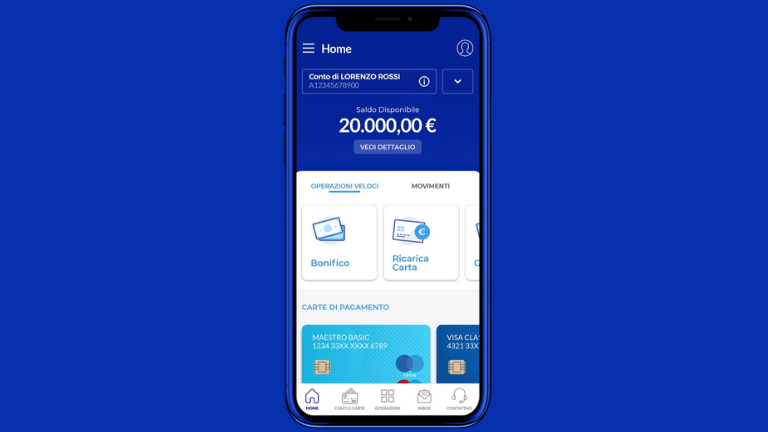

App Sella e gestione della carta di credito

L’Applicazione di Banca Sella consente di gestire tutte le proprie carte di credito in un’unica piattaforma, dando la possibilità di visualizzare il saldo e i movimenti dei propri conti correnti, anche se questi appartengono ad altre banche. Si può anche accedere a soluzioni di investimento, protezione e monitoraggio delle proprie finanze, sempre in rispetto della direttiva europea sui servizi di pagamento.

Con l’opzione Fast Login, invece, è possibile accedere al proprio conto in pochi secondi tramite riconoscimento facciale o impronta digitale, con la possibilità di abilitare le notifiche MemoShop per essere avvisati sulle operazioni di pagamento in tempo reale.

Inoltre, l’App Sella della banca consente l’esecuzione di bonifici istantanei, pagamento di bollettini e numerosi altri servizi, fornendo compatibilità con Google Pay™ o Apple Pay™ a seconda del dispositivo utilizzato.

Come se non bastasse, la piattaforma è compatibile con Google Home, quindi può essere controllata in modo intelligente utilizzando semplicemente dei comandi vocali per controllare le proprie finanze. In poche parole, l’applicazione Banca Sella nasce per semplificare la vita dei titolari delle carte di credito dell’Istituto, aumentando al contempo la sicurezza relativa al proprio denaro.

Servizio clienti

Banca Sella mette a disposizione dei suoi clienti tantissime soluzioni di assistenza, a seconda del problema riscontrato dall’utente. Il numero da chiamare per assistenza generale e per richiedere informazioni è l’800 142 142.

In base alla problematica specifica, invece, è possibile collegarsi al sito della banca e recarsi nella sezione assistenza clienti Banca Sella, dove si possono trovare tantissime voci e contatti che rispondono a qualsiasi domanda.

Nello specifico, si può accedere a:

- servizio di Telephone Banking per parlare con un operatore chiamando lo 2434600 (7.45-22 dal lunedì al venerdì);

- app e Internet Banking, contattando il numero verde 142.142o il +39 015.2434617 da mobile e dall’estero (8-21 dal lunedì al venerdì).

- assistenza sulle polizze HDI chiamando il numero 233.120 (24 ore su 24);

- apertura sinistri per polizze HDI scrivendo a sinistri@hdia.it o DMSsinistri@hdia.it;

- assistenza stradale contattando l’542.002 o lo 02.58.28.6671 (24 ore su 24);

- assistenza servizi di trading al numero verde 050.202 o al +39 015.2434630 dall’estero (8-20.30 dal lunedì al venerdì);

- assistenza su problematiche diverse da quelle citate inviando PEC bs_segreteria@pec.sella.it

- assistenza tramite servizio videoconference accedendo su Internet Banking e selezionando “Prenota Videochiamata" (9-20 dal lunedì al venerdì, tranne festivi)

Com’è facile intuire, il servizio clienti Banca Sella è molto ampio ed è possibile accedere a numerose soluzioni specifiche a seconda del problema. Inoltre, essendo l’assistenza clienti Banca Sella così varia, è più facile non trovare code, visto che ogni casistica ha il suo numero o contatto di competenza.

Opinioni finali

In conclusione la carta di credito Banca Sella, a prescindere dal fatto che si scelga la carta Sella Visa o Sella Platinum, è un’ottima soluzione per il consumatore medio.

Si può accedere, infatti, a un credito più o meno elevato senza troppe difficoltà, con la possibilità di variare l’opzione di rimborso. Inoltre, l’efficacia dell’assistenza clienti e la possibilità di gestire tutto dall’app sono un valore aggiunto che molte banche non propongono.